第六章 耐心 想象力决定生产力

有效市场假说|时间维度上的平衡消费

因此,硬性改变出租车司机跟出租车牌照主人之间的合约,降低份子钱的做法,从长远看不仅不能增加司机的收入,而且也不能解决乘客在高峰期打车难的问题。

价格的波动为什么是随机的

这时我们面临的,就是两个分离的世界:一个世界是我们真实的世界、看得见摸得着的物理世界。在这里,一切都按照自然规律有条不紊地进行着。另一个是看不见、摸不着的观念世界。在那里,人们时刻在形成、比较、交换和修正对未来的预期。这些预期的变化直接决定着资产现值的变化。预期变了,现值就变;预期不变,资产的现值就不变。

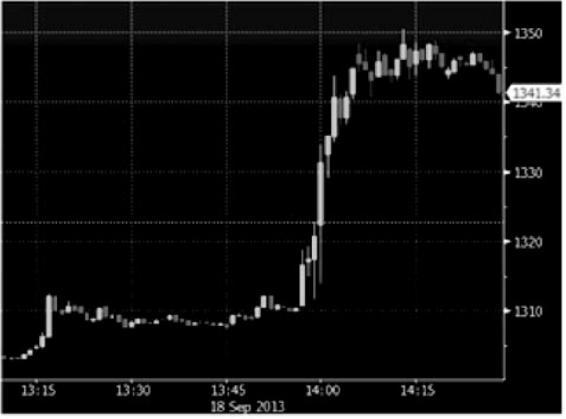

图6–1 芝加哥商品期货交易所黄金12月期货合约及纽约股市黄金ETF交易情况

度假旅行,是投资还是消费?一般人会说这当然是消费。但我们也可以把它看作是投资,这是对记忆力的投资。将来我们老了、走不动了,只能坐在安乐椅上了,这时我们还能在脑海里播放昔日的美好时光。年轻时的旅行是为年老时的回忆所做的投资。

假设这条消息是真的,那么今天石油的产量就会急速上升,石油输出国组织就会把所有蕴藏的石油,都拿出来卖掉。因为到了明天,石油就用之不竭了。

同样的道理,有些医生就说,如果他的病人超过了80岁,他就不会让他们太过节制饮食,因为享受当下的快乐也挺重要的。

反过来,他们今天稍微吃点苦,多花一点时间来学习,将来的日子会更好过。这是一种平衡消费的观点。要知道,我们每一个人追求的,不是今天的消费最大化,也不是明天的消费最大化,我们要追求的,是终身每一个时间点的收入之和最大化。

持这种观点的学者认为,可以通过行政命令减少司机的份子钱,增加他们的收入,而不需要增加车费。这样打车难的问题又能解决,乘客又不用多交费。

投资其实就是消费,投资只不过是在时间维度上的平衡消费。这句话非常精彩,一下子就将投资和消费打通了。它们是一回事,只不过是人们为了追求最大的收益,在时间上做的一个平衡而已。

生产力增加是否会改变社会真实利率

那这棵树的现值减一半,是现在就发生,还是明年才发生?是现在马上就发生。一旦我们知道这棵树被劈掉一半以后,这棵树的现值当场就减了一半,这棵树不会等到明年结果子时才贬值。你什么时候知道消息,这棵树就什么时候贬值。

部分经济学家认为,资产的价格最终是由资产本质的、内在固有的价值决定的。一个女孩儿最终能不能赢得选美大赛,取决于她本身是否漂亮。

只有新的消息才能够导致资源现有价格的变化。如果是尽人皆知的消息,那它就已经是当前的消息,是被消化了的消息,因此不可能改变资产现有的价格。

还有另外一派经济学家,他们认为市场是存在泡沫的。这一派的领袖之一是经济学家罗伯特·希勒(Robert J. Shiller)。

加入了“预期”这两个字非常重要,预期变了,现值就发生变化。预期什么时候发生变化,现值就什么时候发生变化。

当然,不是说研究了股价变化的历史,就一定能知道未来股价怎么变化,我们只是说,这些研究能否对预测股价有一点帮助。一般来说,我们做任何学问,背后都有一个基本的信念,那就是我们能够通过对事物的学习和研究,对已知现象的把握,总结出一些规律,这些规律能够帮助我们预测未来。如果这世界的变化是随机的,人类完全没办法掌握规律,那做学问就没有意义。从这个角度看,经济学家从早到晚研究价格,他们在股市上一定能够比别人知道得多一点。

有效市场假说分为三个版本:

那么,什么才会改变预期呢?新的知识。只要有新的知识,预期就会发生改变,也只有新的知识才能改变预期。

我们说接近于而不是全部,原因在于,这100斤猪肉不完全是肥猪99lib•net丸带来的,光是肥猪丸还长不出猪肉来,那新增100斤猪肉的功劳,还得在养猪场参与饲养的各种要素之间进行分配,但营养学教授的贡献占大头。

但也有反对意见认为,别老是想着通过涨价来提高司机的收入,提高司机的收入还有另外一个办法,就是降低司机的份子钱。

这也让我想起阿尔钦在他的教科书里提过的一个有趣问题:我们都知道,要是连饿三天才吃一顿饭,那顿饭会非常香,感受也好极了。但是我们每个人,为什么不会为了追求那种特别美味的感觉,连饿自己三天才吃一顿,而是每天都吃三顿饭呢?

结果,阿尔钦这篇文章在兰德公司内部流传几天之后,上司就打电话给他,说你这篇文章要被收回。当然,背后的原因是他说对了。

要知道,消息是在美国首都华盛顿联邦储备局的总部发出的,这个消息传到纽约需要2毫秒,传到芝加哥需要7毫秒。因此通常每一次在华盛顿发出新的消息,都是纽约市场要比芝加哥市场早几毫秒做出反应。

第065讲 肥猪丸与回报率

今天兴起一个新的学科,叫行为金融学,专门研究人的各种非理性的行为:什么时候反应会过激,什么时候反应不足,什么时候会犹豫不决,什么时候会有“博傻”的行为,等等。要指出的是,这些研究一旦取得成果,人们那些愚蠢的行为一旦被发现是有规律的,这些规律就会被人们掌握,就会被用来预测股票和其他资产价格的变化。从这个意义上讲,尤金·法玛的有效市场假说概括能力更强。

第一,这位营养学教授发明的肥猪丸,是否会改变社会的真实利率?答案是不会。社会的真实利率取决于人们的不耐程度,也就是人们用现货和期货进行交易时发生的比价。教授发明肥猪丸,基本上不会影响人们的耐性,所以利率不会因此发生改变。

我们前面讲了,每当事物发生了新的变化,形成了新的消息,这个消息很快就会被人们接收并消化,然后体现在对资产价值的重新估算上。在美国股市上,这个消息消化的过程有时快到只需要几毫秒的时间。

当人们充分地认识到肥猪丸的作用以后,肥猪丸的价格就会上涨到一个合理的程度,这时候养猪场的回报率就会趋向社会平均回报率。

做学问的基本信念:相信凡事皆有规律

普林斯顿大学教授马尔基尔(Burton G. Malkiel)写过一本投资经典,名叫《漫步华尔街》(A Random Walk Down Wall Street,1973)。这本书不断地再版,卖了几十年,但它的中心思想没有变,它是教我们,不要再做研究了,买一揽子的股票放在那里,就等着它升值好了。

答案就在于,实际上多打一桶石油的真正成本不是1美元。因为成本是放弃了的最大代价,今天多打一桶石油出来,放弃的是明天这桶石油所能产生的收入,把石油从地底下抽出来的成本算不上什么成本,真正的成本,是放弃了的明天的收入。

这种说法是有问题的。

用上面的道理,我们可以对传统的出租车行业做一个符合经济学原理的分析。

第064讲 股市到底有没有泡沫

投资是时间维度上的平衡消费

市场力量决定石油产量和价格

我们刚才说的两个世界,在真实世界里,事物发展的规律决定了事物变化的节奏;而在预期的观念世界里,则是那些新消息被披露的过程,决定了价格变化的节奏:有新的消息披露出来,资产的价格就有变化;没有新的消息,资产的价格就不会发生变化。

这些可能的原材料包括了锂(lithium)、铍(beryllium)、钍(thorium)等。但到底是哪种材料,大家众说纷纭。不久,阿尔钦便写了一篇短文,在兰德公司内部流传,这篇文章的题目叫《股市告诉我们》(The Stock Market Speaks)。他声称知道氢弹是什么做的。

思考题

股市到底有没有泡沫,为什么?

九九藏书网我自己则更偏爱尤金·法玛的有效市场假说。因为他说的是,知识、规律一旦被人们掌握,就会融入他们对新的消息的消化过程当中去,哪怕罗伯特·希勒所讲的泡沫理论是对的。

因为石油输出国组织看到再过三年中国会有巨大需求,三年后它赚到的钱要比今天多得多。今天把石油用掉,放弃的代价就太大了。

卡特尔组织能决定国际油价吗?

他们愿意花多少钱来抢1000元呢?1元值得、10元值得、100元值得、500元也值得,最后他们愿意花接近1000元,来争夺这份更具吸引力的工作。这不就是一种价格受到抑制之后的短缺现象吗?

经济学家怎么可能知道氢弹是什么做的?难道他去刺探军事秘密了吗?当然没有。他只是请朋友去查了一下生产这几种材料的公司的股价。他发现,大部分公司的股价在过去半年内都没有明显变化,只有一家除外。在过去8个月里,这家公司的股票价格从只有两三美元,一口气升到了13美元。阿尔钦说就是这家了。

消化一条消息的时间只需要几毫秒,再晚就全晚了。想想看,我们每天辛苦加班后,回到家里洗完澡,吃完饭,打开电视听里面股评家分析未来股市的变化时,这些消息对预测股价还有价值吗?

现实的情况是,今天的石油大概50美元一桶。但是在现有设施不变的情况下,从地下多打一桶石油出来的边际成本差不多只有1美元。多花1美元打一桶石油,就能赚49美元,它们为什么不把石油都打出来赶紧卖掉,短期内实现利润最大化呢?

答案在于,我们追求的不是一刹那的最高幸福,我们追求的是幸福总量的最大化。所以我们每天都吃三顿饭,这样会使得幸福总量最大化。

但是使用科学知识的过程、消化信息的过程是非常短暂的,消化完了以后,这棵树价格的变化也仍然是随机的。其根本原因在于,消息披露的过程本身是随机的,所以是不可预测的。也就是说,尽管经历了信息的消化过程,但由于信息披露的节奏是随机的,所以价格的波动也仍然是随机的。

表面上垄断者可以确定产量和价格,实际上它们的决策,也是受市场力量左右的。

但另一部分经济学家却持相反的观点。经济学家凯恩斯(John Maynard Keynes)就曾经在他的名著《就业、利息和货币通论》(The General Theory of Employment,Interest and Money,1936)中提出了关于股市价格的“选美理论”。他认为,资产的价格不取决于资产内在的价值,而仅仅取决于人们认为它是否有价值。一个女孩儿最终能不能赢得选美大赛,取决于人们觉得她能不能赢得选美大赛。

我们还是以苹果树为例。苹果树每年能结10个苹果,假设来了一场暴风雨,把这棵树劈掉了一半,从明年开始它每年就只能结5个苹果了。这时我们知道,这棵树的现值减了一半。

今天的年轻人有很多时间,今朝有酒今朝醉,把所有的时间都用来玩,这是可以的。连续玩一个星期,一个月,一个季度,都是可以的,但是如果一直这么玩下去,将来的日子可能就没这么好过了。

人们投票选美的时候,选的不是他们心目中最漂亮的那位,而是他们认为的别人会选的人。一个女孩,你觉得她漂不漂亮不重要,关键是你觉得别人会不会选她。

表面上看,石油输出国组织这个卡特尔机构垄断了石油,它能控制石油的产量和价格。但实际上,它仍然遵守“投资是时间维度上的平衡消费”这个原理。它要追求的,是在一个长的时间维度里赚最多的钱。石油产量表面上是这个组织定的,但实际上它是被动的,它必须看着未来石油替代品出现的苗头,来确定今天石油产量的高低。

最新版本严格地检视了以前各版本一直持有的有关股市“随机漫步”的基本观点:股市对股票的定价非常有效,连被蒙住眼睛的猴子朝报纸股票行情版投掷飞镖,完全随机地选出的投资组合,也能获得和专家管理的投资组合一样的业绩。经过40年,这一观点一直颠扑不破。www.99lib.net

第三,猪肉多了100斤,收益归谁呢?答案是基本上归教授所有。

也许有人会有这样的疑问:这个消化的过程,平时真的有那么顺畅吗?

希勒的一本书就叫《非理性繁荣》(Irrational Exuberance, 2000)。希勒指出了一次又一次的股市泡沫,他证明市场并不是那么有效的,资产的定价有时候过高、有时候过低;人是非理性的,人们的反应有时候不足,有时候又过激。事实证明,很多时候他都说对了。

什么叫新的知识?顾名思义,就是那些今天不知道、明天才知道的信息。既然是今天不知道的信息,那它一定是意外。也就是说,只有意外的消息、想不到的消息,才会改变资产现有的价格。

在这棵树贬值的过程中,在我们重新估算这棵树现值的过程中,有没有运用我们的生物学知识?有的,因为专家会来检查这棵树受损的程度,根据过往的经验和科学知识,做出一个准确的预测,并重新评估这棵树的现值。这时已经使用了科学知识。

思考题

投资绩优股的回报率更高,还是投资垃圾股的回报率更高?为什么?

罗伯特·希勒与市场泡沫论

我们知道,石油输出国组织(OPEC)是一个卡特尔组织,其组织成员在一起决定石油的产量和价格。因为在石油领域,它们是垄断者,能够决定石油的产量,也能够由此影响石油的价格。但石油的产量和价格,真是石油输出国组织自己定的吗?

投资和消费似乎是泾渭分明的:要么是投资,要么是消费。有人也许会问,它们之间的区别真的有这么明晰吗?

人们追求收入总和的最大化,而不是某个瞬间的收入最大化,这个原理能解释生活中的很多现象。

如果通过行政命令硬性降低司机所要交的份子钱,司机和出租车牌照的所有者之间就要重新签订合约。那些出租车牌照的主人,就可以开始挑人或私下接受好处了。最后或明或暗,出租车牌照的主人还是会把由于行政命令白白给出去的那1000元收回来。该他们得的,还是会被他们得到。

第二,养猪场的回报会不会增加?答案是肯定会。因为一颗肥猪丸的成本基本为零,猪吃下去以后多长100斤猪肉,回报自然会增加。

出租车服务由多种生产要素共同提供

经济学家尤金·法玛(Eugene F. Fama)后来把这个思想系统地表述出来,提出了“有效市场假说”(efficient market hypothesis)理论。这个理论的核心含义是,资产的价格已经反映了关于资产内在价值的所有可得信息,所以它们的价格就是最有效的价格。

预期收入流决定资产的现值

非理性行为有无规律

这个故事告诉我们,有很多所谓的“秘密”,其实早就不是秘密了,早就有人泄露出来,体现到资产的价格当中去了。

假设上述这份报告被辟谣了,大家都不相信了,相反另外一条消息传出:北大化学系有三位教授共同研发出一种方法,能够把水变成石油。从明天早上开始,打开水龙头,采用这种方法,就能够把水变成石油。

尤金·法玛的有效市场假说和罗伯特·希勒的市场泡沫论,哪一个更正确呢?

但那一天,有一个奇怪的现象,芝加哥的市场反应,竟然比纽约的市场反应要快那么几毫秒。

股市泄露天机

通过这个例子,我们解释了一个非常一般化的经济学原理,那就是在竞争之下,任何资源所能够获得的回报,会接近于这个资源本身所能带来的边际收入。

第062讲 投资就是时间上的平衡消费

2013

99lib•net年9月18日的下午两点,美国联邦储备局要宣布一个重大的货币政策,这个政策会对当天的市场交易产生重大的影响。两点整消息一宣布,市场就做出了剧烈的反应。图6–1中我们可以清楚地看到这一点。

养猪有很多生产要素,包括场地、资金、劳动力、管理、技术等等。有一天,一位营养学教授发明了一种肥猪丸,猪只要吃一颗就能长100斤猪肉。

我们说使用科学知识的过程,消化信息的过程是非常短暂的,到底有多短呢?我举一个真实的例子。

股价是否可以预测?研究股价变化的历史,是否有助于推测其未来的变化呢?这是个耐人寻味的问题。

我们每天吃饭,是投资还是消费?吃饭当然是消费,但是不吃饭我们还能工作吗?为了能工作,每天吃的饭就是投资。

经济学里有一个基本规律:所有资产的回报率都会趋向于相等。我们可以通过一个虚拟的“肥猪丸”的故事来理解这个道理。

假如现在权威机构发布了一个报告,说三年后每一个中国人都会买一辆烧汽油的汽车。如果大家都相信这份报告的预测,那么今天的石油产量会上升还是下降?答案是今天的石油产量会急剧下降。

可见,投资和消费之间并没有必然的区别。

节制饮食、运动健身,这些决定其实都跟人们对未来的预期有关,人们追求的是未来收入的最大化,而不是一瞬间享受的最大化。

乘客坐完一程以后,交给出租车司机20元钱,这20元钱只是出租车司机“代收”的钱。这20元里包括了汽车折旧的费用、汽油钱、司机劳动力的报酬,当然很重要的一点,还包括了出租车牌照的垄断租。司机只不过是代收而已。

关于价格泡沫的讨论,最复杂的地方在于,人对自己的预期会产生预期,预期重重叠加,就会产生测不准现象。

(3)强版本。不仅跟市场交易相关的指标和公开的信息被消化了,连那些秘密的、私人的信息,其实也已经体现在资产现有的价格当中了。人们也不需要再做研究了。这是强版本。

为什么回报增加,回报率却没有增加

欧文·费雪在他的《利息理论》里面有一句名言:投资是时间维度上的平衡消费。(Investment is the balancing of consumption over time.)

但是这一次,芝加哥的反应比纽约快。这是一个反常的现象。结果联邦储备局成立了一个专门的委员会调查这件事情,看消息是不是事前就泄漏了。

法玛的有效市场假说要告诉我们的是,资本市场没有泡沫,资产价格的波动非常有效,已经准确反映了所有可得的信息。

(2)半强版本。除了那些跟市场交易相关的数字以外,所有的公开信息,包括政府文件、各大公司年报、公告、新闻等内容,全都被人们消化了。人们不用再去研究了。今天资产的价格已经充分反映了所有这些公开信息包含的内容。这是半强版本。

资产价格与博傻行为

再讲一个关于经济学家阿尔钦的故事。

资源回报归谁

这本书第十一版的中译本2018年出版。它前言里有段话是这么说的:

第四个问题是,养猪业的回报率会不会因为肥猪丸的发明而提高呢?答案是不会。回报当然会增加,但回报率没有增加,原因在于肥猪丸本身的价格在上涨。

过去生活普遍贫困,人均寿命比较短,人们看不到未来,及时行乐就显得比较重要,抽烟的人就特别多。今天人们可以选择的娱乐活动比以前多得多,对寿命的预期也大大提高,这时人们的消费观就会发生变化,今天节制一点,未来就能得到更大的享受,吸烟的人数就大大下降了。

比如人们选择到底抽烟还是不抽烟,健身还是不健身,这两个问题的正确答案,其实都因人而异。不同的人在不同的处境下有不同的选择。

话说阿尔钦1941年从军队退役回来,在加州大学洛杉矶分校(UCLA)教书,而当时一家非常出名的智库——兰德公司(RAND)也在洛杉矶,兰德公司雇用阿尔钦做它的经济顾问。

人们对新消息做出反应需要多长时间

但另外一方面,如果说研究了股票价格的历史就有助于预测股票的未来价格,那经济学家早就成为亿万富豪了,还有什么必要通过收取学费和接受捐助来补贴教育呢?

尤金·法玛与有效市场假说

对未来的预期也决定了许多商业上的决策。

既然如此,资产现有价格的变化还能预测吗?不能预测,因为我们没办法在今天知道明天才会知道的知识。

消息披露过程决定价格变化节奏

思考题

经济学家研究股价历史,是否有助于预测股市未来的变化?

一只股票,哪怕它的业绩很差,不存在什么持续的盈利能力,但只要你相信有人在炒这只股票,有人愿意买这只股票,你就会继续增持这只股票。你知道这么做是傻的,但是你还这么做,因为你期待后面有人比你更傻,能够以更高的价格接手你的股票。这就叫“博傻”。

思考题

既然股票价格不可预测,为什么市场上还存在那么多的分析师?包括基本面的分析师、技术派的分析师,他们为什么还会存在呢?

事实上,出租车是一种综合服务,它综合了各种生产要素,包括车辆、司机、汽油,以及一个很重要的资源:垄断性的经营牌照。垄断性的经营牌照本身,就是能够带来收入的资产,它所带来的收入叫“垄断租”。而这些一起组成出租车服务的生产要素,每一种要素都会取得各自相应的市场回报。

我们就可以设想一下,份子钱被迫降低,比如降低了1000元,司机的工资就等于涨了1000元,司机这份职业的吸引力也就随之增加了。原来有好多在别处收入比出租车司机更高的人,现在觉得当出租车司机更划算,也会参与竞争,来抢这1000元。

兰德公司承接了很多军方项目,它雇用经济学家主要从事成本核算、生产规模等方面的工作。当时兰德公司内部的员工,正在热烈地讨论大家都很好奇的一个问题:做氢弹的原材料是什么。

肥猪丸发明出来以后人们发现,它的生产成本几乎为零,而一颗肥猪丸吃下去就变成100斤猪肉,由此引发了一连串问题。

未来预期决定一个人是否选择健身

我们前面讲过,一份资产的现值,等于它未来收入流的折现和。而未来收入是没有实现的收入,因而只能是“预期中”的收入。所以,资产现值的定义,就应该进一步扩充为:资产的现值就等于预期的未来收入流的折现和。

很多城市都有打车难的问题,有许多司机在高峰期不愿意出车,包括我在内的一些经济学者就建议,要提高高峰期的出租车费,这样才能增加出租车司机出车的积极性。

这位营养学教授发明肥猪丸以后,会向不同的养猪场兜售。第一位买肥猪丸的养猪场主人肯定会压低肥猪丸的价格,假设他给这位教授1斤猪肉的回报,自己留99斤猪肉的回报。但这位教授会找不同的养猪场,第二家会提高一点收购价,第三家会再提高一点,结果这位教授的收入就逐渐接近100斤猪肉的收益。也就是说,到最后这颗肥猪丸的市场价格,将会接近于这颗肥猪丸带来的边际收入,也就是100斤猪肉的收益。

要解决打车难的问题,我们需要双管齐下:让车费自由浮动,这样才能鼓励出租车司机在高峰期多拉活;放开牌照管理,以共享经济的方式,让更多车辆被利用起来。

(1)弱版本。市场上所有的关于价格和其他重要市场指标的数字,都已经被人们彻底消化了。这些数字已经没有研究价值了。这是它的弱版本。

第063讲 股价究竟能不能预测

这个问题真难,不仅是我们觉得难,诺贝尔经济学奖评审委员会也觉得难,最后他们把2013年的诺贝尔经济学奖同时颁给了尤金·法玛和罗伯特·希勒。可能评审委员会也实在分不出到底谁比谁更正确。